Slovo pôžička skloňujú finančné inštitúcie takmer neustále a z každého plagátu a reklamy sa na nás snažia urobiť dojem cez lákavé percentá a odborné termíny. Vieme však čo všetko sa ukrýva za lákavými sloganmi a neustále klesajúcimi percentami?

Pravidelní čitatelia nášho bankového blogu sa pomaly stávajú profesionálmi a napríklad vďaka článku „Nízky úrok ešte neznamená výhodnú pôžičku“ sa už rozhodne nenechajú nachytať. Presne vedia, na aké údaje sa zamerať a čo všetko si treba radšej overiť. Teraz si všetko podrobne vysvetlíme ešte raz.

Porovnať výhodnú pôžičku sa môže zdať zložité hlavne pre veľké množstvo rozdielnych porovnávacích parametrov. Najčastejšie sa asi stretávate s úrokovou sadzbou v percentách, a môže sa tak ľahko stať, že sa rozhodnete pre takú pôžičku, ktorá vás naláka na jej najnižšie percento. Bola by ale veľká chyba riadiť sa iba jedným číslom, na základe ktorého sa následne rozhodnete pre splátky na ďalšie mesiace. Ak aj nevezmeme do úvahy fakt, že uvádzanie úrokovej sadzby sa komplikuje tým, že nie vždy je uvedená ako ročná (p.a.), ale tiež ako štrťročná (p.q.) alebo dokonca mesačná (p.m.), čo jednoduchú orientáciu značne sťažuje, musíme si narovinu priznať, že úroková sadzba napríklad 9,9% p.a. nie je vždy 9,9% p.a.

Aby sme vám pomohli s výberom tej nalepšej (m)pôžičky, poradíme vám najjednoduchší spôsob porovnania. Kúzelnou formulkou je „RPMN“.

Vďaka RPMN budete vedieť, koľko skutočne zaplatíte

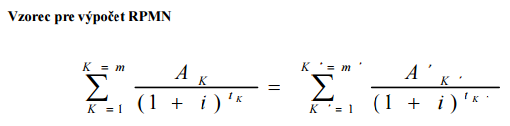

Na prvý pohľad to vyzerá trochu zložito:

kde

(zdroj: www.nbs.sk)

Čo teda znamená to magické RPMN?

Neporovnávajte úrokové sadzby z plagátov a reklám, ale zamerajte sa na RPMN. Že ste to vy, prezradíme vám skutočný preklad tohto výrazu : jedná sa o

Ročnú Percentuálnu Mieru Nákladov

Tá má pre žiadateľa o úverový produkt hneď dve hlavné výhody

1) vo výpočte RPMN sú zohľadnené úroky aj istina a naviac aj ďalšie zákonom stanovené náklady

2) na rozdiel od už spomenutej úrokovej sadzby sú veritelia povinní RPMN vždy uvádzať ročnú, teda p.a.

RPMN vám teda jasne udáva percentá z dlžnej čiastky, ktoré musíte za svoju pôžičku zaplatiť za obdobie jedného roka vrátane správy pôžičky a ďalších nákladov s ňou spojených, ako napríklad poplatky súvisiace s poskytnutím úveru, poplatok za úverový účet, poistenie úveru apod.

Zatiaľ čo percento úroku znázorňuje len cenu požičaných peňazí bez ďalších nákladov, RPMN zahŕňa všetky reálne náklady. A to je predsa to, čo nás zaujíma, že?

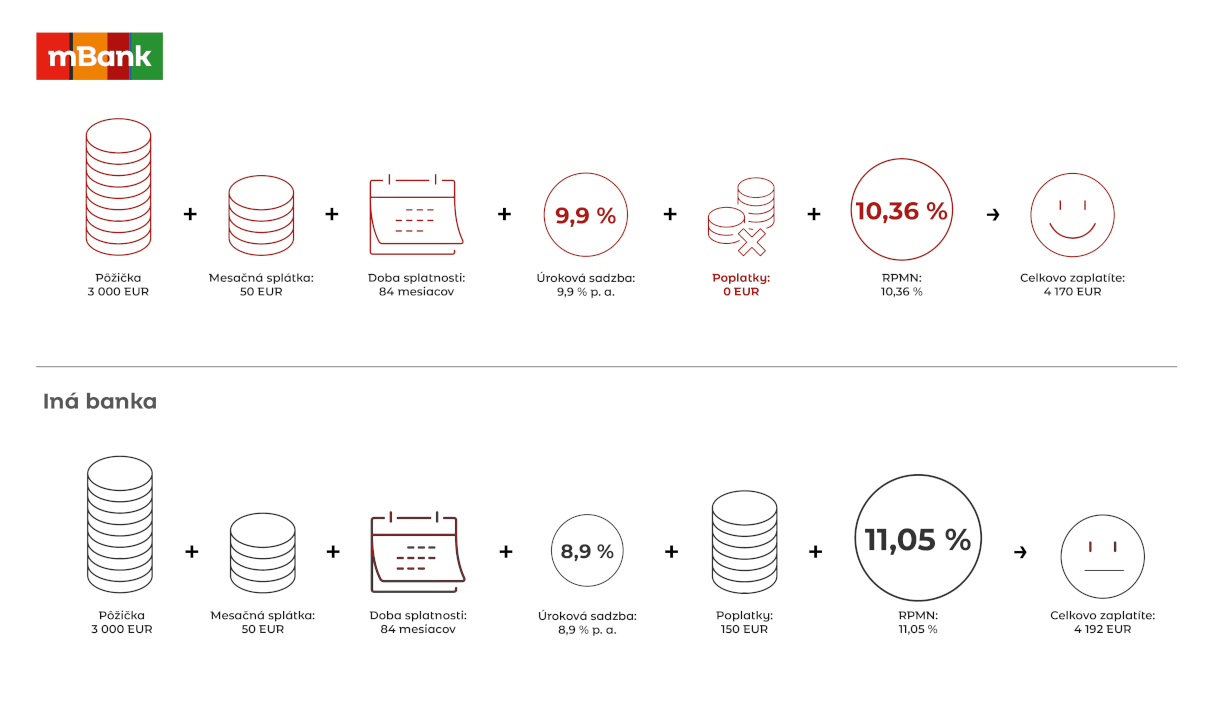

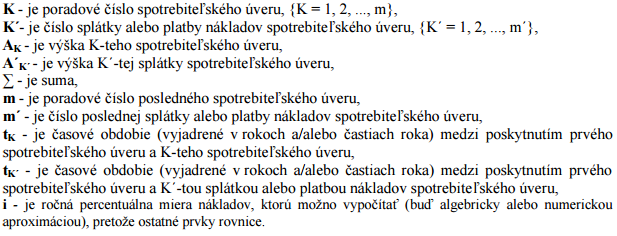

Samozrejme vám nechceme tvrdiť, že RPMN je liek na všetky problémy s pôžičkami. Pozornosť je treba venovať i ďalším parametrom, ktoré sme vám zhrnuli do nasledujúceho obrázku, aby ste už nikomu nesadli na lep, ako tento psík.

Nakoniec to nebolo také zložité, že?

Dôležité je všetko si dôkladne overiť a nespoliehať sa iba na lákavé čísla v televízii a podmanivé oči bankárky. Ďalším dôležitým bodom je všetko si poriadne prepočítať, nakoľko i pôvodne hrozivo vyzerajúca pôžička môže byť nakoniec veľmi výhodná. Napríklad pri pôžičke vo výške 1000 EUR na 12 mesiacov s RPMN 10,36% zaplatíte naviac iba 54 EUR. A to neznie vôbec zle, čo myslíte ?

Na záver tu máme už len radu Michala Pokludu, riaditeľa produktového portfólia mBank a odborníka na finančné produkty: „Pozor si dajte na poplatky spojené s pôžičkou. Taktiež si dajte pozor na formulácie typu „sadzba od…“, v takýchto prípadoch je vӓčšinou potrebné splniť veľké množstvo podmienok, aby ste naozaj získali výhodnú ponuku“.

Tak a teraz už viete, čo je RPMN :)

A ak by ste chceli novo získané vedomosti uplatniťv praxi, pozrite si, čo ponúka naša mPôžička Plus.

mBank

mBank